本文旨在探讨比特币抵御 51% 攻击的能力(即比特币的 “安全预算”)。矿工之间的激烈竞争使得系统无法从一个网络中征收足以维持安全预算的交易费用,因此我们应该从所有的支付市场中取得交易费。

本文是 “两类区块空间需求” 以及 “构建于比特币之上” 演讲的延续性讨论,分析立场较之旧文更为经验主义。

1. 何为“安全预算”

比特币的 “安全预算” 是指我们每年付给矿工的资金(换言之每年花在挖矿上的钱,二者没什么不同)(译者注:在会计上两者不相等,但在经济学上两者意义相同)。当安全预算不高时,可以以很低的成本发起 51% 攻击。比特币 2018 年的安全预算约为每日 700 万美金。由此推知,比特币系统一年的维系成本(永不停歇的 51% 攻击军备竞赛)不会超过 26 亿美金。

2017 年美军的国防预算约为 5900 亿美金,而 FED 的年度运作支出也到达了 57 亿美金。比较来看,26 亿的安全预算还是太少了。

2. 区块奖励

万幸,我们可以寄希望于 区块奖励的价值提升带给我们更高的安全保障。虽然不管比特币的法币价格有多高,区块奖励总是每隔四年就减半一次(相当于按照 0.84 的因数逐年递减),但只要比特币每年的升值超过 19% ,就足以抵消产量减半带来的区块奖励缩水的影响。站在历史的角度看,比特币的年均升值要远高于 19% (能高达 70% ),因此可以肯定,比特币的安全预算能随着时间而不断增长。

当然,比特币的币价终有一天会停止增长。虽然比特币设计得相当成功,它最终也很有可能停滞在 1.077 的年价值增长上 [1],这个数字是当前世界上所有货币的名义价值增长率。

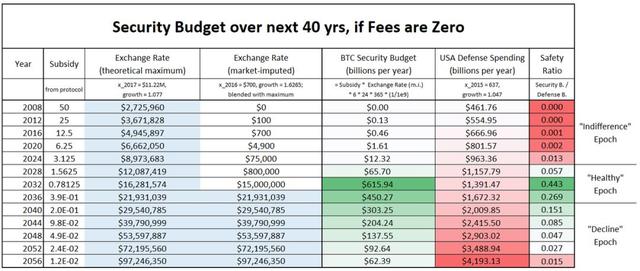

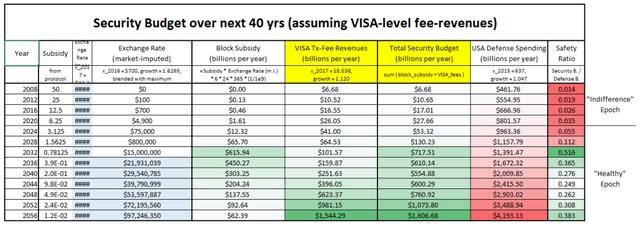

下表给出安全预算的增长趋势以及最终到达拐点后的下降:

上表描绘了比特币安全预算的变化趋势,各行代表不同的年份。其中理论最大汇率上限取自 Game and Watch 的论文。表中估算的市场汇率由历史数据和增长因子计算所得,同时为了更快地达到理论上限而进行了一些额外的处理。美国国防预算一列通过维基百科的数据估算所得。“安全比例” 是指从国防预算中划出多少的比例就可以成功摧毁比特币。上述所有数据都以美元名义表示。

“冷漠期” 是指比特币虽然脆弱,但是仅有一小撮攻击者愿意费心发起攻击,而绝大多数力量则根本不在意比特币这个新生事物。“健康期” 是指发展壮大后的比特币有能力抵御来自超大财团的恶意攻击。最后的 “消亡期” 指代黯淡结局,比特币最终还是会被轻易发起的 51% 攻击击沉。

3. 交易费

I. 理想的 “交易费压力”

众所周之,交易费的设计就是为了解决这一难题。正如 Greg Maxwell 所强调:

交易费压力是系统有意设计的一部分,就目前来看是最好的解决方案,对比特币系统的长远生存至关重要。

他后来提出过一个著名的观点:

从我个人来看,我确实相信市场活动可以不借助通胀、自行给出足够的费用来维持安全性。

这样的观点(对 “交易费压力” 的需求)十分普遍。Roger Ver 曾经从其它比特币研究者那里引用过类似的观点,虽然其目的是对持异见者的政治诋毁,但引用的观点还是十分准确。

II. 二重性

自比特币问世以来,其二重性(作为货币单位的属性,以及作为支付手段的属性)就一直令许多人困惑不已。

通常,货币学家和经济学家会忽略比特币的支付手段属性(斥责比特币没有 “内在价值”)。商人和银行家则往往忽视了比特币的货币单位属性(认为购买比特币是无比天真的一种投资),然后抱着捞一笔就跑的心态来收割 “区块链” 概念的价值。

比特币的二重性困局同样体现在当下的 “扩容争论” 中,大家的讨论聚焦于究竟是 “交易媒介” 重要,还是 “价值存储” 的使用场景更为重要。

同时我认为在远期的安全预算分析中,比特币二重性的困局依然存在。考虑下表:

III. 真是 “用比特币” 付交易费吗?虽然区块奖励和交易费都属于 “安全预算”,但两者可以说是风马牛不相及的两种东西。区块奖励和交易费的差异就像是 “2017 年 VISA 的总利润” 和 “2017 年 M2 的总增长” 之间的差异。VISA 的利润反映了 VISA 和其竞争者相比(万事达卡、自动清算中心、西联汇款等等)为其用户带来的更优服务的价值,而 M2 的改变则截然不同,它反映了包括选举结果、公众意见、商业周期、联邦政策等等在内的其它因素。把 M2 和日元做对比也许还不算出格,但要是把它跟万事达卡去比可就太夸张了。

交易费是用比特币作为单位进行计价的。但是和区块奖励不同在于,手续费的多少会随着比特币的汇率波动而改变。随着比特币汇率上升,现时 聪/字节 的交易定价会变得过高,用户不会愿意按照这个定价支付交易费用(然后实现 聪/字节 名义价格的下调)。

所以说交易费不是真的在 “按比特币定价”,尽管比特币协议一直尝试误导用户按照这个逻辑支付交易费用,但市场行为并没有这样发展。交易费事实上是按照购买力来定价,当下(比特币化到来前的蓬勃发展期)可以说是以美元来体现的。

因此举例来说,“在 2017 年 12 月,比特币的交易费相当于 28 美元” 的观点是没什么问题的。相反,如果说比特币的交易费 “高达 .0015,0000 BTC”,那就是没有理解当下交易费真正的定价规则。因为如果比特币的价格升值了 10 倍 [2],此时交易费会顺势下降到 0.0001,5000 BTC 。

IV. 激励产物

无论什么时候,只要商品的价格上涨,企业家们就会想方设法增加生产。(持有者总是会设法进行交易,但这一块暂时不在本文讨论的范围之内)

众所周知比特币的数量上限被定在了 2100 万个。目前比特币的生产速率(即)为每个区块 12.5 个比特币,这一速率会持续到下一次产量减半。

除了比特币之外,另一种商品 “比特币区块中的字节” 也被设定了上限。起初区块大小被限制在了后来被广泛讨论的 1MB,现在则被设置为约每区块 2.3 MB 。

正如前面所提到的:只要区块变得更有价值,企业家们就会想办法生产更多区块。

有一种方法是重启旧的、边际租金更小的旧矿机。随着算力的加入,区块的生产速率能临时加快一些。当然随着新的难度周期调整,区块的产出速率会回归到正常(每 10 分钟产出一个区块)。作为另一种出路,企业家们会去挖山寨币。

V. 作为替代品的山寨币

山寨 “币” 是比特 “币” 的拙劣替代品。每一种形式的货币都不可避免地处于和其它货币你死我活的竞争当中:货币有很强的网络效应;可辨认的属性对于货币的铺开使用有着超线性的促进作用;交易过程中由汇率引起的代币转换会十分不便。因此人们真正需要的是比特币,每个人都想把其他钱币丢进历史的废墟中!

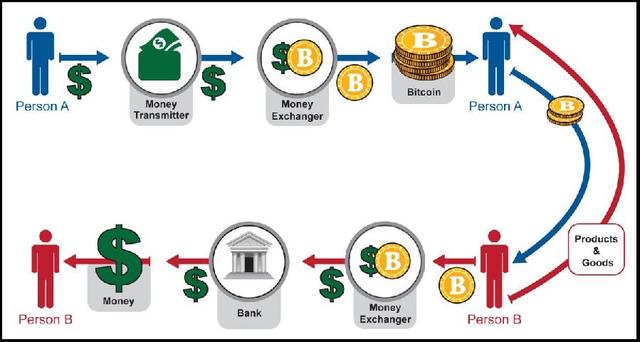

不过要是考虑交易费和 “比特币区块中的字节” 的高额售价,就会出现很微妙的转折:山寨币的区块空间可以算作比特币区块空间的良好替代品。不过这样的需求不影响人们继续追求比特币,只有少部分用户愿意在买东西的时候把比特币当作支付手段。这张来自 2013 FINCEN 国会质询的图片也许能解释清楚这一点:

通过区块链支付手段发送的币总是可以调整的,人们可能发送价值 “20 美金” 的 LTC;也可能发送价值 “1 BTC ” 的狗狗币;或者价值 “一个三明治” 的 EOS。在 “交易所”(例如:Coinbase、ShapeShift、SideShift、BitPay、LocalBitcoins、多币种钱包、CC ATMs 等等)的帮助下,人们可以轻易使用不同形式的币进行支付。

进一步说,即使是那些硬核的比特币原教旨主义者也偶尔会明白地承认这一(真实的)假设 [3],即山寨币的支付手段是比特币支付手段的替代品。在 2017 年底交易费飙升的时候,许多人都谈及这一观点:

-

Samson Mao

-

Francis Pouliot

-

“作为支付手段的数字货币”

VI. 对竞争性支付手段的需求

目前来看,本应发挥核心作用的 “交易费压力” 开了小差。

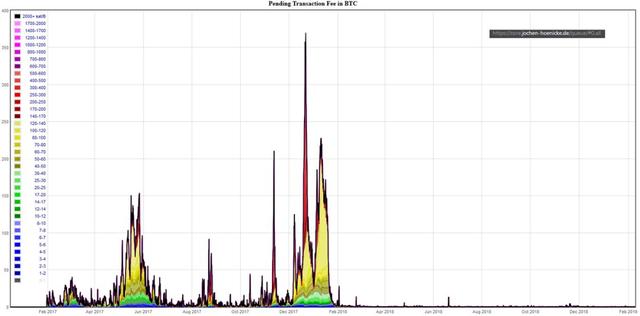

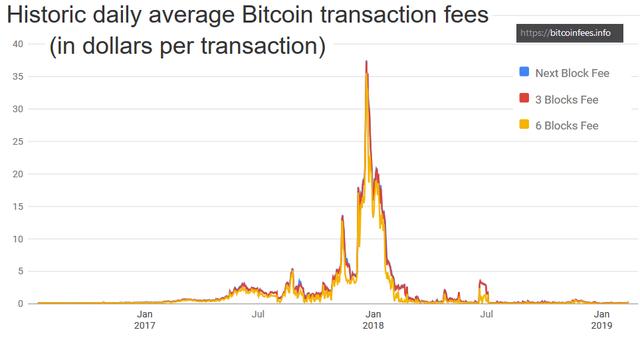

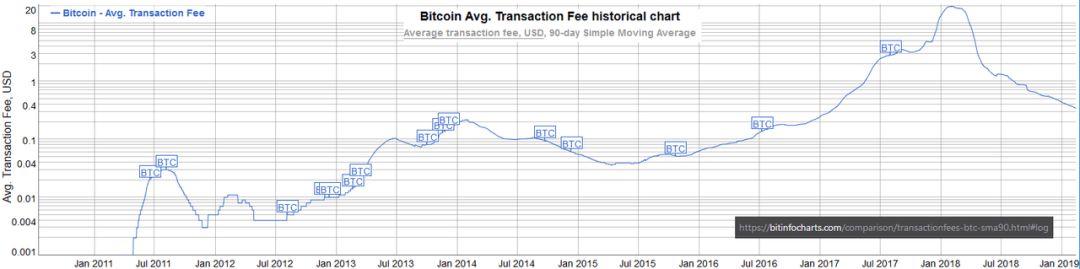

下图是以比特币定价的交易费(图源自这个网页):

这个图则是美元计价的交易费用(图源自此网页):

可以看到交易费压力的作用七零八落。目前一笔典型的比特币交易需要花费约 30 到 40 美分——比 VISA 交易要便宜的多。

比较一下历史数据,以 90 天为周期求移动平均值…

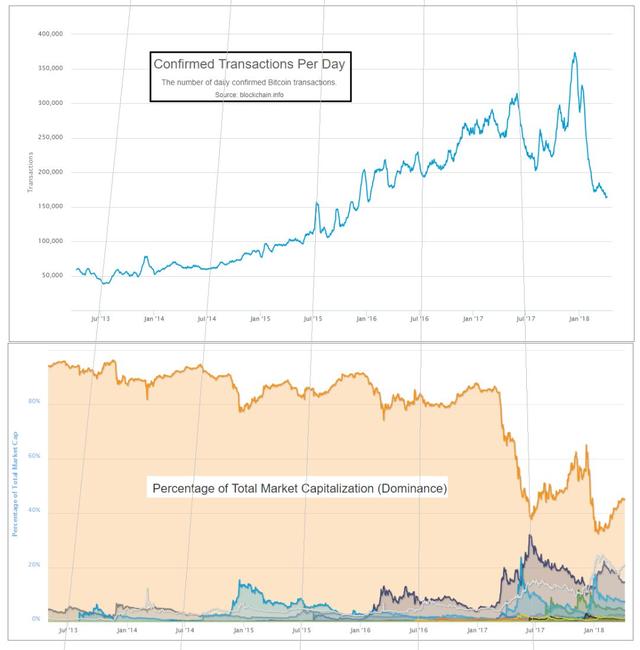

… 下面两张图比较:

我们可以看到比特币在 2017 年 5 月跨过了“1 美金交易费红线”,这一趋势和山寨币的崛起相一致。同样可以看到 2017 年底 “交易费压力” 的迅速消失,然后再小幅度显现。最终可以看出,这种压力的释放和比特币网络中交易量的骤减(史无前例的降幅)相一致。

对我而言,以上数据证明了用户心甘情愿付高额比特币交易费的理论是错误的。事实上,他们只是不情愿地曾经付过高额交易费,并且仅局限在短暂的泡沫时期(人们害怕踏空)。

如果人们会付高额比特币交易费用的理论被证伪,那按照美金来计价,将来的交易费也不会比今天的交易费高到哪里去。

根据 blockchain.info 的数据,过去 12 个月的交易费总价为 7000 万美金。( 12 个月以前这一数据为 7 亿 7 千万美金)

回过来再看看上面的图表,交易费用的总额简直微乎其微。毕竟总价 7000 万美金的交易费按照上图的单位(10 亿)来表示仅为 0.07 。

如果用户对交易费的价格敏感,并且只愿意出尽可能低的交易费,那我们该怎样提高总共的交易费用呢?

VII. 其余交易费来源

a. 闪电网络

闪电网络(如果落地成功)能把许多 “真实场景的交易” 装进两笔链上交易中。

这一成果的直接影响是降低链上交易费用,但从长远角度看反而可以增加交易费总额。闪电网络通过增加每一笔链上交易的效用(一笔链上交易完成了多笔交易的工作),使每一个用户都愿意为链上支付更多的交易费。

那闪电网络究竟能把交易费总额带到多高呢?

目前任何观点都只是猜测。我就认为闪电网络不可能把交易费总额提高到两个数量级以上。

第一,仍然需要创建链上交易并且周期性地维护闪电网络。因此仍然需要支付链上交易费的闪电网络用户依然会想方设法地降低这笔支出。同时山寨币完全可以建立自己的闪电网络(反正抄闪电网络和抄别的代码没什么不同)。这种闪电网络之间的竞争和不同区块链之间的竞争其实一摸一样。

这里要注意,根据定义,付给闪电网络中继节点 [4] 的交易费并不会付给矿工。因此根本不会出现所设想的多笔闪电网络交易费“聚合”成一笔大的链上交易费的情形(因为不符合经济效益)。

第二,闪电网络的用户体验总会比链上用户的体验差。闪电网络需要交互,即每个用户都必须在线并进行诸如 [签名交易] 之类的操作才能到账收款。这同时意味着用户在闪电网络中的伙伴有可能造成不便(例如他们宕机不回复或者电脑真的着火了),甚至直接扰乱用户的正常使用。虽然闪电网络的巧妙设计使其引入的风险降到了最低,但归根结底还是会影响用户体验。自然而然,不堪麻烦的用户也很容易从主链上的闪电网络交易转向使用山寨币上的链上交易。

b. 合并侧链挖矿

合并挖矿的侧链能完成山寨币的所有功能,但不需要购买新的代币。因此这一方案下的汇率风险极低,并且能提供良好的用户体验。

除此之外,合并侧链挖矿会把所有收到的交易费发给比特币矿工。利用合并盲挖技术,这一过程无需用户或矿工再额外运行侧链节点软件。

一组由大区块组成的侧链可以处理大量交易。在下一节中,我会假设某一条侧链网络完全取代了 VISA (仅仅是 VISA ),并由此得到了 VISA 所有的交易费利润。VISA 只是整个支付市场(包括支票、西联汇款、苹果支付等等)中的一小部分,但已经可以说明问题。

VIII. VISA 交易费收入

我本以为 VISA 主要通过用户支付资金的利息作为主要收入,但通过查询相关资料,事实完全不是想当然那样。

我们的运作利润主要源于用户用 VISA 购买产品或者服务时所使用的 VISA 支付手段,即来源于 VISA 网络中所处理的交易。我们不会,也不可能牺牲自己的信用来从用户在 VISA 产品中放置的资金来获得利息或收益。

所以 VISA 的主要利润还是来源于交易费。这样一来下文的对比顺理成章。

VISA 总利润从 2013 年的 117 亿 7800 万美金增长到 2017 年的 185 亿 3800 万美金。增长速率约为每年 12% 。

假设按这样的势头增长,可以得到下图:

点击链接查看 Excel 表。

上表是上文中的 “安全预算表” 加入了新的一栏:VISA 交易费。这些交易费加上基础的区块奖励,算得了最终的新安全预算。

这样的安全预算从长远角度和大局上看都更加安全。

结论

抵御 51% 攻击需要比特币有高 “安全预算”。今时今日的交易费收入远远不够,我们必须确保未来交易费总额能提高到足以给付 “安全预算”。

虽然提高价格(例如提高 聪/字节 的交易费率)一定程度可以提高收入,但很不幸由于诸多链之间的竞争,盲目提高交易费率只会遭到市场的反扑,适得其反。

更好的方法是一口吞下整个支付市场,把所有的交易费收入收入囊中。利用合并侧链挖矿,可以在不损害去中心化的前提下达成这一目标。

脚注

[1]. 这一数据是通过 1.077 = (25.94/5.85)^(1/20) 算得的。可以看到 1.077 比所需 1.19 的 “停滞速度” 要低。

[2]. 我是指如果 2017 年底的 “泡沫” 中, USD/BTC 的价格直接暴涨 10 倍多。换言之,如果比特币在 2017 年 1 月只是 9000 美金,接着直接涨到了 190,000 美金。

[3]. 我清楚地记得有好多例子,但是(在我放弃之前)只找回了以下这些。如果你找到或者记得别的例子,请一定给我发消息。如果实在没有更多例证的话,最终我会删掉这一段。

[4]. “付给闪电网络转发器的交易费”,此处是指用户(链下)支付给维护着闪电网络支付路由的闪电网络节点的费用。

(完)

(文内提供了许多超链接,请点击阅读原文到 EthFans 网站上获取)

原文链接:

http://www.truthcoin.info/blog/security-budget/

作者:Paul Sztorc

翻译&校对:安仔 Clint & 阿剑