纵观2018的金融风云,区块链绝对算是技术相关话题风暴眼中最惹人注目、讨论最多的事物之一。头部企业与大型银行基于区块链技术推出的一项项应用与技术就像提词器一样逐渐深化人们对区块链的记忆和认识。

今年5月8日,雄安新区管委会联合中国工商银行共同发布了雄安新区“征拆迁资金管理区块链平台”,这也是区块链技术首次应用于征拆迁资金管理场景。该平台其中一大特色就是为需求方量身打造包括供应链金融服务在内的各种金融产品。

上月17日,华为公司在内部举办的深圳全球分析师大会上,公布了《华为区块链白皮书》,正式推出华为云区块链服务,聚焦包括数据资产、IoT、运营商和金融等4大类应用场景,在金融细分领域里,则包括普惠金融和供应链金融。

同月10日,腾讯云提出的区块链供应链金融(仓单质押)解决方案入选了第七届中国电子信息博览会“CITE2019区块链优秀解决方案”,将区块链密码学技术、数字证书、共识机制等底层设计运用到解决仓单质押中存在的信息不对称、更新不及时等问题。

那么,区块链受到哪些巨头企业青睐?在最佳应用场景的供应链金融领域有着怎样的落地实践?信用和风险真能靠它解决?

市场的宠儿:区块链成企业运营“标配”

放眼望去,市场上的企业们都挤破头似的朝着新技术带来的红利而去。国家统计局数据显示,2018年末,规模以上工业企业应收账款为14.3万亿元,比上年增长8.6%。前瞻产业研究院预测,到2020年,我国供应链金融市场规模可达15万亿元左右,仍有上升空间。

根据麦肯锡中国官网在今年2月发布的《你必须了解的区块链“奥卡姆原理”》中所说,中国正在证明自己是区块链和数字货币领域的领导者。文章给出了可作支撑的数据:“2018年,我国区块链领域的融资额在全球占比高达46.4%,目前国内以区块链为主营业务的公司超过500家,约1/5的‘独角兽’正研发或已经上线区块链项目。”

去年,IPR Daily公布了全球区块链相关专利数量排名,阿里巴巴以90项专利领跑榜单,中国人民银行、腾讯科技、平安集团金融壹账通在榜单中分别位列第5、第8、第20名。那么,企业都用区块链来做什么?国内企业对区块链在哪些方面展开了竞逐?

1、企业银行纷纷竞逐区块链

① 互联网企业。互联网企业中,专利排行榜上一马当先的阿里巴巴利用区块链技术在供应链金融领域又有了新的大动作。今年元旦后,蚂蚁金服正式宣布“蚂蚁双链通”上线,集合区块链与供应链,将应收账款确权、流转、清分全流程上链。

与联易融合作打造的平台微企链则是腾讯在供应链金融领域进行债权凭证流转的有力证明。线上操作提高效率,财付通实现秒级自动清分服务,腾讯区块链在账本上的公开和透明,保证了债权凭证流转拆分的可靠和安全。

而百度则交出了不一样的卷子,它抬脚迈进证券市场,发行了国内运用区块链技术的首单私募ABS和首单交易所ABS项目,为后来运用区块链服务ABS发行的企业们做了开路先锋。

极力想要打造BATJ噱头的京东也小跑加入。去年3月《京东区块链技术实践白皮书》中特别提到计划让区块链为交易清结算、ABS发行发挥作用。

② 金融机构。近年来,包括中国银行、中国工商银行、中国建设银行、中国农业银行、交通银行等在内的国有银行也马不停蹄地追赶科技的脚步。

搭建了区块链贸易融资平台的中国建设银行囊括了国内信用证、福费廷、国际保理、物流金融等业务的全流程在线处理;中国工商银行开发出信用跨层级流转的“工银e信”;农行则聚焦三农,连其提供的“e链贷”服务也是针对涉农互联网电商的;去年,交通银行发布了国内首个以区块链技术为依托的资产证券化系统“链交融”,同时主导了“陆家嘴资产证券化联盟”的成立。

股份制银行在这一方面也硕果累累。比如2017年推出移动数字汇票平台的浙商银行,为企业与个人客户提供在移动客户端的签发、签收、转让、买卖、兑付移动数字汇票等服务。华夏银行推出的“链通雄安-区块链-供应链”负责为雄安建设的分包商提供融资服务。再比如平安银行去年推出“供应链应收账款服务平台”(简称“SAS平台”),聚焦债权多级流转。

③ 金融科技企业。金融科技企业同样势不可挡,去年10月,平安集团旗下金融科技服务公司金融壹账通正式发布区块链技术为支撑的壹企链智能供应链金融平台,运用电子凭证穿透多级信用,打通核心企业上下游、银行、物流等各方。

脱胎于中国中车联合11家央企、2家金融机构、10家地方企业成立的中企云链在“区块链+供应链金融”的话题上来来回回研究一年半,孕育了能够拆分流转的电子债权凭证云信。

④ 制造业企业。实体企业当然也不甘落后。2017年,富士康旗下金融平台富金通与点融共同推出名为“Chained Finance”的区块链金融平台,主要面向电子制造、汽车、服装业,向供应链上的中小企业提供更低利率更高效的管理。

同年,美的集团与从事区块链技术提供服务的杭州复杂美科技有限公司签署战略合作协议,共同开发美的金融区块链票据应用平台。

2、聚焦底层技术,提供平台产品服务是主流

其实,在将区块链技术引入实际金融业务时,也推动不少企业、银行直接投入技术开发。

百度、阿里巴巴、腾讯在互金领域里可谓“三分天下”,其旗下的度小满金融、蚂蚁金服、腾讯科技均早早开发了自己的BaaS平台,蚂蚁金服还积极探索隐私保护解决方案,目前已开发出能保证数据可用不可见的安全计算平台“蚂蚁摩斯”。后起之秀的独角兽京东如今也已有自主研发的溯源平台智臻链傍身。近年重点发力供应链金融业务的苏宁金融独辟蹊径研发区块链黑名单共享平台,把风险数据上链加入“黑名单”,有效避免交易中“踩雷”。

银行系统在技术层面也表现不俗。包括中国建设银行、中国工商银行、中国银行在内的大型国有银行分别借助区块链为国内信用证、数字票据、福费廷等具体金融业务加码;股份制银行之一浙商银行着重区块链在物流与供应链金融方面的落地应用;作为国内互联网银行鼻祖,微众银行已较早联合万向区块链和矩阵元研发开源技术平台BCOS。

此外,还有一类公司,像布比、趣链科技、复杂美科技一样,是专业的区块链技术服务提供商。在今年2月国家网信办发布的第一批共197个境内区块链信息服务名称及备案编号中,布比(北京)网络技术有限公司等位列其中。布比在“区块链+供应链金融”模式下研发的壹诺金融以核心企业确权的电子债权凭证为载体为供应商融资增信,分布式账本与智能合约的技术又能够为银行调查交易真实性与核心企业划款自动性保驾护航。

打开密匣:区块链缘何爆火于市场

1、源自内在的实力

一种技术的兴起最开始总是从某个颠覆传统的产品开始。作为区块链技术的第一个应用,比特币最先在互联网世界里打出一片天地,接踵而至的,是底层技术区块链的登场亮相。麦肯锡官网里发布的文章《区块链——银行业游戏规则的颠覆者》认为区块链技术是继蒸汽机、电力、信息和互联网科技之后,最有潜力触发第五轮颠覆性革命浪潮的核心技术。

区块链一大典型应用场景就是供应链金融。用大白话讲,区块链就是一个群组里每人都有个记账小本。从技术层面讲,真实透明无法篡改交易记录的时间戳技术、负责隐私保护的公钥与私钥、可直接点对点交易无需第三方插手的P2P技术、敦促每个节点对交易记账的共识机制和预先编码好交易规则自动执行的智能合约,都是区块链的核心特质。

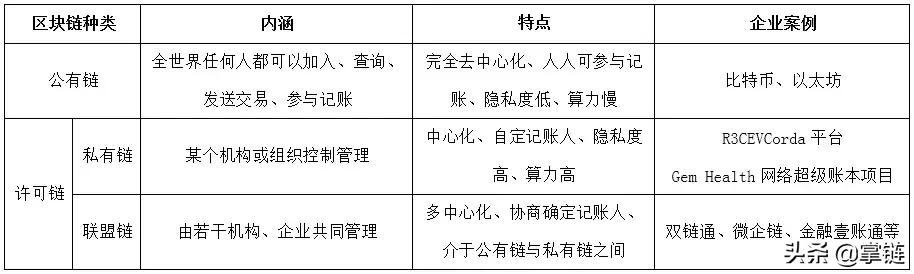

实际操作中,区块链会形成公有链、私有链和联盟链三种形式。公有链的应用以比特币最为典型,也被称为非许可链,主要to C端;私有链和联盟链则因有授权限制而被归到许可链行列,应用时主要to B端。

2、外部环境满面春风

比特币还没广为人知时,我国有关部门已经有了探索意识,2016年2月,中国人民银行行长周小川就讲到人行已部署重要力量探究区块链应用技术。

随后,比特币进入了膨胀与幻灭的2017年,人们疯狂“挖矿”赚币,一脑袋扎进ICO(虚拟货币首次公开发售)市场,见证了比特币从年初的970美元涨到年末的近20000美元,也亲历了比特币病毒肆虐造成的财产损失。

2017年9月14日起,比特币中国数字资产交易平台停止新用户注册,半个月后,数字资产交易平台将停止所有交易业务。比特币逐渐离开舆论中心,而区块链登上历史舞台。

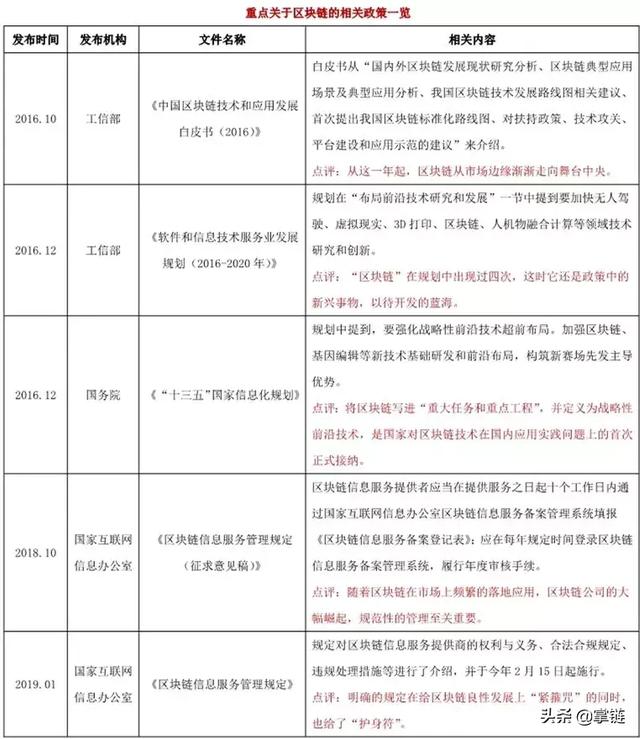

2016年后,国家各部委陆续有重点针对区块链技术发展的文件出台,侧面表明了区块链面临的外部环境是具有支持性、鼓励性和开放性的。

相关国家规定的出台越发帮助区块链明确了身份,作为国家信息化发展战略的重要部分,区块链技术未来可期。

物流与供应链金融成重要落地场景

可以发现,前文里所提到的企业和金融机构都利用区块链在供应链金融领域有了落地应用。过去线下的金融交易中,核心企业与供应商之间发生交易与供应商去银行融资存在一定时间差,这意味着被融资银行需要花费时间去实地调查,耗时耗力;

另一方面,当核心企业存在多级供应商时,一级以上的供应商因为与核心企业之间不直接发生交易致使其无法获得核心企业的信用保障。此外,由于没有自动还款功能,账款回收无法自动完成。

而这些问题可以通过区块链的分布式账本技术、时间戳技术、智能合约技术来实现。诸如蚂蚁金服双链通、腾讯微企链、工行的“工银e信”、平安银行的SAS平台、壹账通的壹企链、中企云链的云信、布比网络的壹诺金融本质上均为电子债权凭证,它们的称呼可能不一样,但都可拆分、可流转,这意味着什么呢?

1、信用在多级供应商之间传递

核心企业的信用通过凭证从一级流转到二级、三级、四级,方便供应商灵活拆分,盘活资产。寻求融资时,只要向银行融资时“亮出”凭证这张王牌,供应商便如得到可信背书,实现一秒到账。

比如蚂蚁金服曾以某汽车制造商及其上游几级供应商为区块链+供应链金融模式的试点,原本对于供应商来说需要3个月才能拿到的钱,在一秒钟内到账。

2、风险可控,成本降低

联盟链里金融机构的加入在分布式技术的作用下能够第一时间看到核心企业与供应商之间的交易,免去了银行“线下调查之苦”,也有了真实透明的信用作证,坏账风险明显变小,促使供应商融资成本得到降低。智能合约技术的加持让提前编码的规则自动执行,若还款无法保障,则自动启动风险应急机制。

比如百度“度小满金融区块链开放平台”在参与发行ABS时便使用智能合约对风险进行控制,当还款方遭遇风险事件时,专项计划可自动启动清偿。还有基于腾讯系图像识别技术、工商税务等相关验真技术的“微企链”,可解放人的双手,自行检查企业贸易背景。

据公开报道,区块链+供应链金融的模式已经产生了显著的应用效果,传统模式下仅能服务15%供应商的比例如今提高到了85%。

百度度小满金融已合作银行、消费金融公司50多家,为700多万中小企业老板提供服务;腾讯微企链目前已吸引71家核心企业上链并提供服务,与12家银行建立了战略合作;平安银行SAS平台则共服务111家核心企业及其上游中小企业,交易量累计突破100亿元。

未来发展趋势

1、巨头未来方向

对于体量大、资产实力雄厚的头部企业来说,区块链在供应链金融领域仍然有广阔的应用场景与发挥空间,尤其是在联盟链上机构的完善上。

蚂蚁金服希望打造一个协同运作的行业生态,即吸引蚂蚁金服下属的保理、信托、财务公司、自有银行及审计监管机构共同加入。今年5月,蚂蚁金服投资了以“无车承运人”为运作模式的路歌物流,对方在物流金融业务上已从事三年,并计划向实时更新运营数据的智慧物流方向去发展。两者的合作也充分体现了蚂蚁金服在物流金融业务上的持续布局——此前,蚂蚁金服还投资了助力公路货运数字化的中交兴路和服务于小微物流企业的凯京科技。

度小满金融在去年发布的《区块链研究与应用白皮书》中提到,企业间在区块链上的B2B应用,将是区块链最先成熟的落地场景,毕竟B2B的方式参与者少,协商更容易达成。

腾讯区块链业务总经理蔡弋戈在去年的2018中国“互联网+”数字经济峰会上说,未来腾讯在B端会重点做供应链金融。微企链、BaaS平台都侧面印证了腾讯在供应链金融方面的投入,作为微企链的合作方,联易融迄今为止进行的三轮融资都有腾讯投资的身影出现,刚刚过去的C轮融资发生在2018年10月,看来微企链在未来的发展势头可能会继续上升。

2、初创区块链公司融资表现

互联网企业、金融机构、实体企业、金融科技企业踏入区块链这条赛道算是老生常谈,区块链初创企业在市场大潮中“揭竿而起”的现象更值得关注。

去年,赛迪区块链研究院公开发布了《2018-2019中国区块链年度发展报告》。报告中介绍:“截至2018年12月,我国提供区块链专业技术支持、产品、解决方案等服务且有投入或产出的区块链企业共672家。区块链产业规模约10亿元,相关产品交易、教育等衍生产业规模约40亿元。”

此外,报告也点明从2016到2018这三年,区块链初创企业呈井喷势头,投融资频次和额度增加,规模不断扩大。

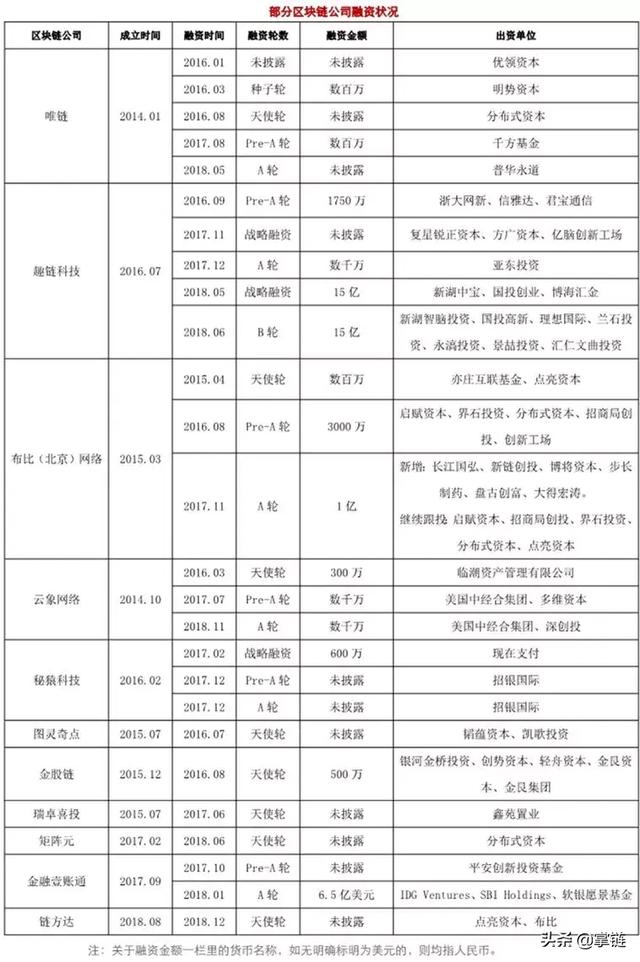

据此,掌链在天眼查中综合区块链专利数量与国家网信办发布的第一批境内区块链信息服务名称备案表相关数据查询了部分区块链公司在融资方面的状况。从中发现,这几家公司的成立时间跨度范围为2014-2018年,首轮融资几乎都聚集在2016年前后;在已披露的融资金额数据中,除金融壹账通与趣链科技拿到区块链领域最大单笔融资记录外,大部分区块链公司的融资额度都在1亿以内,呈几百万到几千万不等,融资轮数目前大多停在天使轮或A轮。

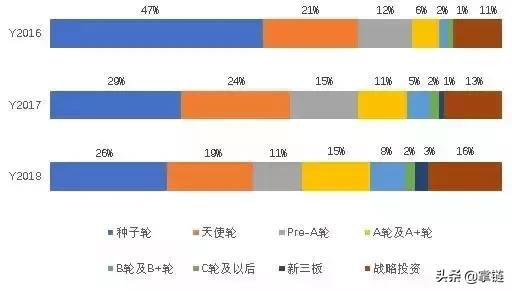

这一发现在《2018-2019中国区块链年度发展报告》中也得到了证实。下图中,区块链领域的投融资轮数在这三年中仍以种子轮占比最高,但比例在逐年下降,pre-A轮和A轮的占比次之,但逐年提高,能看出区块链尚且处在成长期,面对着未知但有广阔可能的蓝海。

值得注意的是,战略投资的占比与pre-A轮不相上下,这说明市场对区块链技术的应用推广有着长远的战略考量。

(掌链传媒 赵建琳)