作者:邵宇为东方证券首席经济学家、总裁助理、中国首席经济学家论坛理事;陈达飞为东方证券宏观分析师

原文首发《财经》

小米的理想是让科技普惠于民,天秤币(Libra)的理想是借助科技让金融普惠于民,而Facebook的理想是借天秤币跨界金融。

自Facebook发表白皮书以来,舆论对天秤币的看法褒贬不一,立场与各自对比特币的看法有较大重叠,即使乐观,也认为并无新意。笔者曾撰文批评比特币及ICO,认为其对金融秩序造成了极大的混乱,但对于天秤币,在符合审慎监管的前提下,笔者认为是有一定前景的。

货币产生于分工,因为分工衍生了交易。货币解决了商品交易的“双重巧合”难题,但货币本身却因主权国家的存在而分割。货币降低了交易成本,但货币分割提高了货币的交易成本。一者因为货币之间存在套利空间,二者因为某些主权货币币值极其不稳定,致使货币之间的交易需求不断扩大。笔者认为,这就是Libra要解决的痛点。

要回答天秤币能不能成功,首先要回顾比特币为什么会失败。从成为世界货币的角度而言,比特币有如下4个问题,而且每个问题可以说都是致命的。

第一,币值不稳定,也没有稳定币值的机制,这使其难以发挥任何货币职能,所以至今仍然是投机品;第二,2100万枚上限,模仿金本位制的设计,但如凯恩斯爵士所说,这是“野蛮时代的遗迹”,又如艾肯格林(Eichengreen)所言,是经济发展的“金色的羁绊”。第三,“去中心化”与现有监管体系和货币制度不融。2008年金融危机部分由于金融监管缺位而起,危机之后,监管不断加强,比特币的生存空间很小。第四,比特币没有建立自己的生态。

笔者2017年在个人公号上发表的几篇文章,就是以上这几个方面来论述比特币为什么不是货币,为什么难以有所作为的。天秤币之所以引起笔者的兴趣,也是因为它在上述几个层面都有对应的解决方案,可以说,天秤币是站在比特币的肩膀上而创生的。

第一,在白皮书中,天秤币被形容为“稳定的数字加密货币”,设计者为此构建了实物资产储备,包括一篮子银行存款和低波动性和信誉好的政府的短期证券等(黄金未在其列)。纸币产生于民间,早期形态为银行票据。它之所以被接受,是因为背后有金属货币储备。白皮书称,每一个新创造的天秤币都有对应的储备,可以兑换成任一货币,当然这并不能保证就是“百分百准备金”。白皮书还明确说,天秤币与任一货币的兑换率都是不固定的,会随着一篮子储备价值的变动而变动。但由于储备资产的低风险和高度分散,保值功能是有一定保障的,比如一位土耳其的居民购买了天秤币,他可以规避土耳其里拉贬值时的风险。从这个角度来说,天秤币有一定的保值功能。从这个角度来看,它并不具备权益类金融资产的增值功能,更不像个投机品。

第二,天秤币没有发行规模限制,其创生与毁灭的机制类似于全天候开放式货币基金,可以随时申购,随时将其兑换称任意一种主权货币,只是持有天秤币是没有利息收入的。储备货币的利息收入将被用于“支付系统成本,确保低交易费用,向投资者发红利”等。天秤币提供的是一套金融解决方案,消费者购买天秤币,牺牲的是货币机会成本,以此购买天秤币的金融服务。

第三,天秤币的开发基于区块链技术,在数据存储、传输方面具有一定的去中心化的特征,但它并不是去监管化的。Daniel Fitzwilliam是2017年加入天秤币开发团队的,但他2018年末退出了这个项目,原因就在于他反对引入监管和机构的背书。只能说,他更理想化,Facebook更理性一些,毕竟它是个私营企业,以利润最大化为目标。常在隐私问题上被诟病的Facebook,也只能如此。白皮书称:“与金融部门合作和创新,包括各行各业的监管机构和专家,是确保可持续、安全和可信赖的框架支撑这一新系统的唯一途径。”所以,相对于比特币等绝对去中心化的“虚拟货币”来说,部分监管者对此更为开放,但坚持必须融入现有监管体系。

第四,明斯基认为,任何人都可以创造货币,关键在于它能否被接受。币值稳定不足以使其被广泛接受,还在于其所构建的生态系统。白皮书称,在2020年发行天秤币时,希望天秤币协会包括100个会员,现有会员包括支付领域的巨头万事达卡,PayPal和Visa等。就跨境支付而言,信用卡已经非常方便了。但对于大量拥有智能手机却没有享受到金融服务的5亿左右的人而言,天秤币可能填补了这一空缺。

对绝大多数人而言,天秤币是锦上添花,但对另一部分人而言,它却是雪中送炭,这是因为,相对于互联网服务而言,金融服务在很多地区更加稀缺。据白皮书的介绍,全球仍有17亿成年人不在金融体系之内,无法使用传统银行。即使10亿人拥有移动电话,近5亿人拥有互联网接入。那么,对这些拥有移动电话和互联网接入但无法享受到基本的银行服务的5亿群体来说,天秤币就是雪中送炭。

天秤币及其区块链生态如何嵌入到现有的监管和商业行为中?最终结果很大程度上取决于其与监管者和主要会员单位之间的博弈。

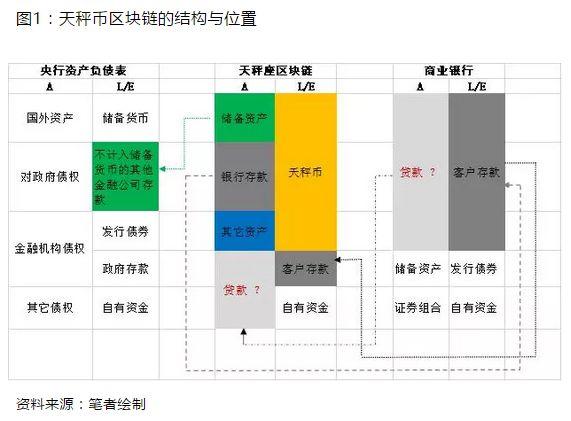

图1为笔者猜想的天秤币区块链的结构,及其与中央银行和商业银行的关系。这张表内涵着一些假设和诸多可能的结果。假设天秤币区块链为一个实体,假设“百分百准备”,那么天秤币的市值与其对应的广义储备资产的市值就是相等的,这可能包括在央行的储备(类似于商业银行缴纳的法定准备金),也可能包括其在商业银行体系的存款,还可能包括其持有的信誉好的政府短期债券。这三者的相对份额,要看多方的博弈。

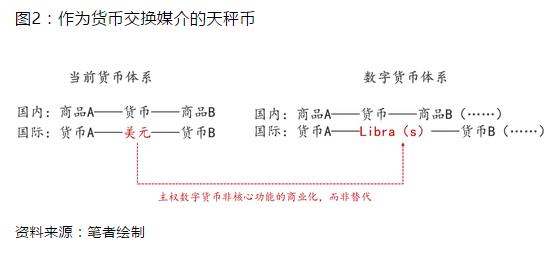

从白皮书和宣传片来看,天秤币想要搭建的是一张“货币互联网”,它充当这张网的中心,即货币交换的媒介,交易的两端是不同的主权货币(如图2所示)。

如果未来它获得了某种普遍的信任,它是否会在局部领域也充当商品交换的媒介?如果监管者允许,风险可控,是否可以开展基于其所在生态的贷款业务,这既可以是填补现有体系满足不了的贷款需求,也可以是创造新的贷款需求。

另外,它是否可以接受存款,产生类似于余额宝等所产生的存款搬家现象?

如果天秤币获得了成功,其他非主权数字货币是否会相继出现?这是否又会带来监管上的难题?

一切都是未知数,一切都有可能。

博弈的均衡在哪里?笔者认为,除了监管者的态度,还有一个重要的问题就是其与主权数字货币的可替代性,如果数字美元与天秤币完全可替代,那么从效率上来说,就没必要创生一个新的非主权数字货币了。

笔者的猜想是,如果以天秤币为代表的非主权数字货币作为一个新的货币层次获得了合法性的地位,如果它可以与主权数字货币共存,那么在非主权数字货币领域,哈耶克的“货币非国家化”的理想可能会部分实现,凯恩斯爵士的超主权货币——Bancor——的理想也可能部分实现。这又将是一次货币的分层,而且与现在所说的主权数字货币内部的分层不同。

还是那句话,一切还都是未知数!

——————

合作、版权请联系微信:Andrewlin1314